Chưa có sản phẩm trong giỏ hàng.

TTCK Thế giới

Bài học để đời từ nhà đầu tư ” bí ẩn” kiếm 1,000% trong bong bóng Dotcom: KHÔNG DỰ ĐOÁN!

BONG BÓNG DOT-COM XUẤT HIỆN KHI TẤT CẢ MỌI NGƯỜI ĐÃ NẢN CHÍ, KHÔNG AI NGỜ TỚI.

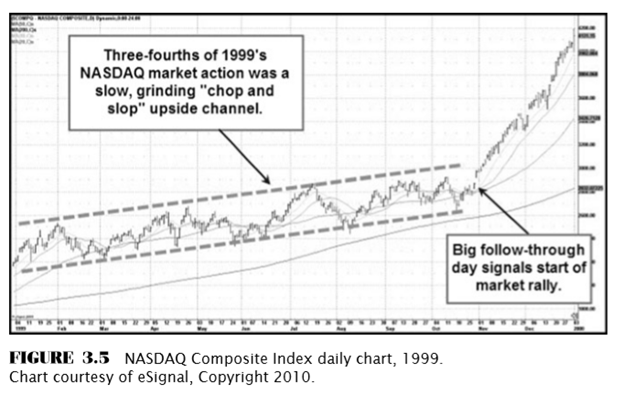

Khi nghe nói về “thị trường bong bóng dot-com” của năm 1999, có thể bạn chỉ biết đây là buổi tiệc lớn, kéo dài trong nhiều năm của các nhà đầu tư chứng khoán. Đó vẫn chưa phải là sự thực. Như Hình 3.5 cho thấy, 9 tháng đầu tiên của năm 1999, chỉ số Nasdaq biến động khó lường (choppy market) và thiết lập các đỉnh cao mới một cách chậm chạp, cú tăng tốc chỉ đến vào đầu tháng 10 năm 1999. Trong suốt phần lớn các tháng khó khăn của năm 1999, chỉ số Nasdaq thiết lập đỉnh cao mới, sau đó lại quay đầu giảm. Rất khó để bạn kiếm tiền trong giai đoạn này, cứ mỗi lần cổ phiếu bắt đầu tăng nhanh được một chút thì nó lại có cú rũ bỏ. Vào giữa tháng 10 năm 1999, thị trường trông chẳng có vẻ gì là hứa hẹn cả.

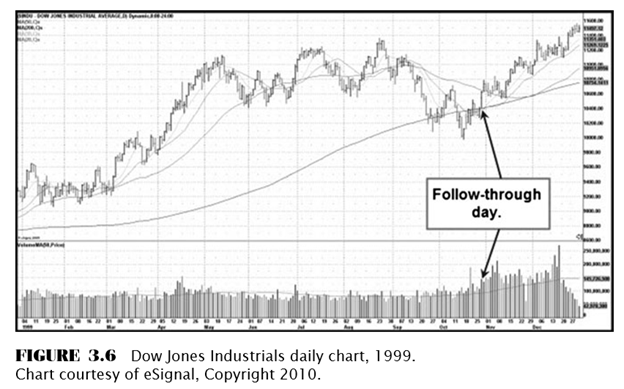

Trong khi chỉ số NASDAQ cứ tăng điểm theo kiểu hình bậc thang, thì chỉ số Dow Jones, cho đến trước tháng 9/1999, lại thiết lập các đáy thấp hơn và chật vật để giữ đường MA200 ngày vào tháng 10/1999 (xem hình 3.6). Chúng tôi đều gặp phải khó khăn trong giai đoạn thị trường khó khăn như vậy, và thành thực mà nói thì chúng tôi cũng khá bực bội với kiểu thị trường này. Chúng tôi có khuynh hướng nghĩ rằng thị trường chắc chắn sẽ còn cắm đầu đi xuống. Với những cái bẫy liên tiếp dính phải từ tháng 2 năm 1999, hoàn toàn dễ hiểu tại sao chúng tôi lại có quan điểm tiêu cực đến vậy. Tuy nhiên, nếu bạn so sánh Hình 3.5 với Hình 3.6, bạn sẽ nhận ra chỉ số Dow Jones và Nasdaq đang xảy ra sự phân kỳ. Những đợt tăng giá nhỏ vẫn đang diễn ra ở trên chỉ số Nasdaq, bằng chứng là kênh giá đang dốc hướng lên như trong hình 3.5, khiến cho sự phân kỳ này là manh mối quan trọng và là mấu chốt để nhận ra tại sao các cổ phiếu công nghệ lại là nhóm dẫn dắt trong bong bóng Dot-com. Sự phân kỳ tăng giá của chỉ số Nasdaq vào đầu năm 1999 cho thấy cơn điên dot-com bắt đầu muộn như thế nào, và nó giống như làn nước sôi sục phía dưới bề mặt im ắng, khó khăn của thị trường.

CHỈ CẦN HAI MÃ CỔ PHIẾU ORACLE VÀ VERISIGN ĐỂ THAM GIA CÂU LẠC BỘ NHỮNG NGƯỜI LÃI 1,000%

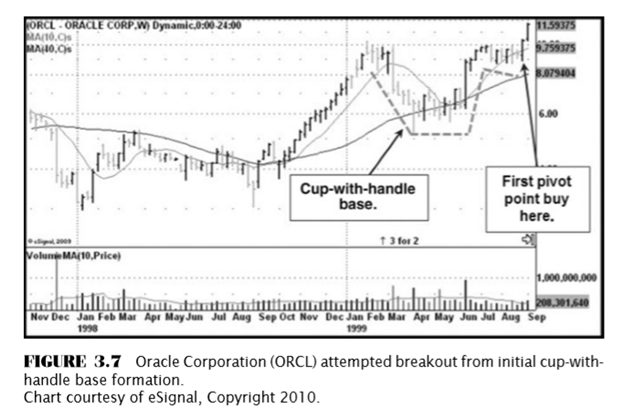

Chắc chắn, đến ngày 28 tháng 10, chỉ bảy ngày sau khi chúng tôi nghĩ rằng các chứng khoán vốn hóa lớn sẽ sụp đổ, thì chỉ số thị trường có một ngày bùng nổ theo đà cực mạnh, là tín hiệu cho thấy thị trường chung bắt đầu xu hướng tăng giá mới. Thế đấy, bất cứ khi nào chúng ta nghĩ thị trường cắm đầu thì ngay lập tức nó lại tăng giá. Không có nếu như, và hoặc nhưng. Thị trường đã đưa ra lời phán quyết bằng ngày bùng nổ theo đà, và khi thị trường tăng giá trở lại, chúng tôi cũng thay đổi quan điểm của mình. Tất nhiên, đúng lúc đó, chúng tôi chẳng hề nghĩ đây là con sóng tăng giá vĩ đại nhất trong sự nghiệp của mình, một cú tăng giá như tên lửa mà hình 3.5 đã minh họa. Danh sách mua của tôi đã mở rộng từ vài tuần trước, và tôi đã sẵn sàng hành động. Một trong những cổ phiếu tôi đang quan sát là Oracle Corp (mã ORCL), đã xuất hiện điểm phá vỡ từ mẫu hình chiếc cốc-tay cầm vào tháng 9 năm 1999, trước khá lâu so với ngày bùng nổ theo vào cuối tháng 10 (xem Hình 3.7). Lưu ý trong tất cả đồ thị này, giá của ORCL đều được điều chỉnh sau chia tách, vì thế giá $10 ngày mà tôi đang sử dụng ngày hôm nay thực ra là giá $40 vào năm 1999, trước khi có chia tách

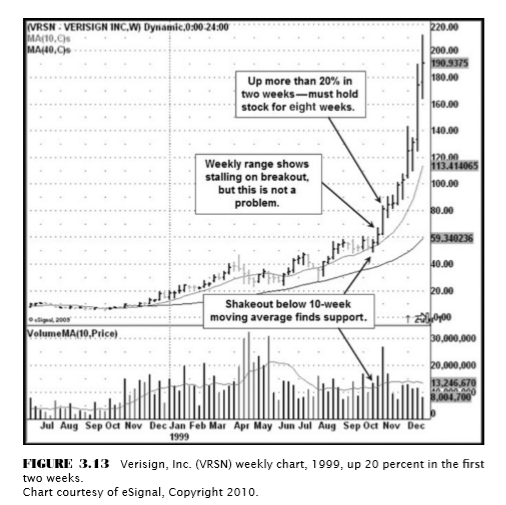

Verisign tăng giá rất nhanh, giống hệt như Oracle, tức tăng 20% chỉ trong 1-2 tuần đầu tiên sau khi thiết lập điểm phá vỡ từ nền giá vào cuối tháng 10. Điều này khiến tôi nhớ đến quy tắc cơ bản được dạy bởi William O’Neil rằng: “nếu bạn mua cổ phiếu thiết lập điểm phá vỡ vượt lên trên điểm pivot và tăng 20% trong thời gian chưa tới 3 tuần, thì khả năng bạn nên nắm giữ trong 8 tuần (tính từ điểm phá vỡ)”. Quy tắc này giúp tôi nắm giữ Verisign trong suốt thời gian còn lại của năm

BÀI HỌC ĐỂ ĐỜI

Trong quá trình kiếm được tỷ suất sinh lợi hơn 1,000% vào năm 1999, có một bối cảnh thuận lợi để đạt được thành công đó. Đầu tiên, tôi tin rằng điều quan trọng nhất mà các nhà đầu tư cần phải hiểu là không phải việc dự đoán được con sóng lớn sẽ giúp bạn kiếm được nhiều tiền. Thay vào đó, chính chiều cao con sóng mà tôi kiên quyết bám đuổi, chẳng hạn như bong bóng dot-com từ tháng 10/1999 đến tháng 3/2000 mới là mấu chốt. Ngay trước con sóng lớn này, cả tôi và William O’Neil đều không tiên đoán được, và có lẽ cũng không ai trên thị trường này biết trước, hay mơ hồ biết được về con sóng tăng vĩ đại này. Nhưng khi thị trường chuyển sang xu hướng tăng, bất chấp ngài thị trường đã khiến chúng ta rất thất vọng vì liên tục dính bẫy cho đến tận giữa tháng 10 năm 1999, chúng tôi đơn giản tuân thủ quy tắc và chuyển sang mua những cổ phiếu mà chúng tôi tin rằng có sự tham gia của dòng tiền tổ chức. Tôi kiếm được 1,009% (con số chính xác) không phải vì tôi là một gã thiên tài. Tôi đơn giản chỉ thấy một con sóng tăng đang tới và tuyệt nhiên không hề biết được nó sẽ tăng bao nhiêu lần và kéo dài trong bao nhiêu lâu. Chỉ cần một vài quy tắc đơn giản, chẳng hạn như nắm giữ cổ phiếu theo quy tắc 8 tuần nếu như giá tăng 20% trong vòng chưa tới 3 tuần kể từ điểm phá vỡ, nó đã buộc tôi nắm giữ chặt các siêu cổ phiếu. Rõ ràng, quy tắc này đã chứng tỏ giá trị của nó.

Giống như những gã lướt sóng đơn giản chỉ nhảy lên khỏi các con sóng và để cho nó trượt đi cho đến khi kết thúc, bạn đơn giản hãy luyện tập các quy tắc và kỹ thuật đơn giản này nhằm xác định, theo dõi, và mua những cổ phiếu dẫn dắt ngay khi nó thiết lập điểm phá vỡ vượt lên trên “đường kháng cự yếu nhất,” ngay khi tất cả các yếu tố thiên thời-địa lợi-nhân hòa hỗ trợ cho sự đi lên của thị trường. Đến một lúc nào đó, tôi nghĩ bạn cũng hoàn toàn đạt được tỷ suất sinh lợi 1,009% như tôi tại đúng thời điểm, đúng chỗ: ví dụ như mua được hai cổ phiếu tăng nhanh nhất ở một trong những bong bóng tăng giá lớn nhất trong lịch sử. Tất nhiên, giống như Bill O’Neil từng nói với tôi, mặc dù chắc chắn có yếu tố của sự may mắn, vì bạn phụ thuộc vào thời gian và độ lớn của thị trường tăng giá để bám theo các siêu cổ phiếu, nhưng bạn còn phải tham gia vào cổ phiếu đó vào đúng thời điểm. Vì vậy, bạn phải làm việc rất chăm chỉ để tạo nên vận may của riêng mình!

Kiếm được 1,009% cũng không cần phải đa dạng danh mục ra nhiều cái tên. Tôi chỉ cần Oracle và Verisign, và trong bất cứ thị trường tăng giá nào, những siêu cổ phiếu như thế luôn luôn có. Chỉ cần tìm được một hoặc hai siêu cổ phiếu, và bạn dồn tiền của mình vào nó, bạn sẽ kiếm được khoản lợi nhuận khếch sù ở trong bất cứ thị trường tăng giá nào (với điều kiện bạn phải xử lý mọi việc chính xác). Oracle và Verisign cũng không phải là những cổ phiếu có yếu tố cơ bản hoàn hảo, nhưng rõ ràng việc hiểu được vai trò của nó trong bong bóng Internet là mấu chốt để hiểu được cái gọi là “cổ phiếu lớn (big stocks): là cổ phiếu được các nhà đầu tư tổ chức mua nhiều nhất. Đây là điều quan trọng, và đó là lý do tại sao Livermore khuyên các nhà đầu tư nên chọn những cổ phiếu mạnh nhất trong những nhóm ngành mạnh nhất.

Điều tôi xem là bài học thú vị nhất trong kho tàng kinh nghiệm của mình là không một ai đã trải qua bong bóng dot-com có thể nhìn thấy trước sự xuất hiện của nó. Thị trường tăng giá năm 1999 đã chứng mình một điều rằng: một thị trường tăng giá lớn sẽ đến khi chẳng có ai kỳ vọng về nó, đến mức chính bạn cũng lờ đi thị trường chỉ vì nghĩ rằng đây không phải là điểm như thế. Mọi thứ trên thị trường có thể thay đổi rất nhanh, và bạn phải tuyệt đối tập trung và linh hoạt để phản ứng với những cơ hội có thể xuất hiện trong cuộc đời bạn.

Bài học cuối cùng ở đây là các nguyên tắc cơ bản mà tôi đã thực hiện vào năm 1995 và năm 1999 là rất dễ dàng đối với bất cứ nhà đầu tư nào sẵn lòng dành thời gian và nỗ lực để học nó. Chẳng hề có ma thuật nào ở đây, vì đối với tôi, thành công đơn giản là tìm cách nhảy lên tàu ở những “cổ phiếu lớn” đang dẫn dắt thị trường, và sau đó nắm giữ nó chặt nhất có thể. Theo quan điểm của tôi, nếu tôi có thể làm được điều đó, bất cứ ai cũng có thể làm được. Tôi không hề đưa ra mục tiêu phải kiếm được 1,009% vào năm 1999. Tôi đơn giản đặt đồng tiền của mình vào thị trường tăng giá lớn nhất trong sự nghiệp của tôi tại thời điểm đó, ngay cả khi mọi thứ không rõ ràng và chẳng biết được tương lai sẽ thế nào. Tôi đơn giản đã gặt hái thành công khi thị trường có tất cả điều kiện để vượt qua “đường kháng cự yếu nhất”. Vấn đơn giản là khi nào đường kháng cự yếu nhất sẽ bị xuyên phá và cứ để cho xu hướng thị trường lo phần còn lại.