Chưa có sản phẩm trong giỏ hàng.

TTCK Việt Nam

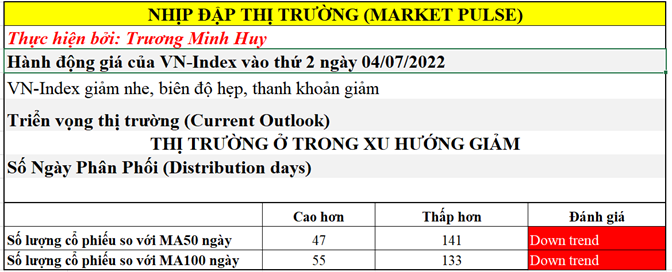

THỊ TRƯỜNG ĐUỐI SỨC CUỐI PHIÊN DÙ NGÂN HÀNG, DẦU KHÍ CỐ GẮNG NÂNG ĐỠ. NHỮNG RỦI RO ĐỐI DIỆN TRONG THÁNG 7.

Một ngày giao dịch thứ hai tẻ nhạt, với thanh khoản thấp, ít biến động. Cho dù thị trường đuối sức dần về cuối phiên thì nó còn tốt hơn các ngày thứ hai thường sập mạnh trong thời gian trước. Bên mua và bên bán đang thăm dò sức mạnh lẫn nhau trước khi đưa ra đòn quyết định.

Sự dè dặt của dòng tiền là điều đang được thấy vào lúc này với thanh khoản sụt giảm so với ngày thứ sáu tuần trước. Chỉ số VN-Index giảm -0.28%, ít hơn mức giảm -0.31% của chỉ số VN30. Trong khi nhóm cổ phiếu đầu cơ, vốn hóa nhỏ tăng điểm giúp chỉ số HNX-Index tăng vừa phải +0.83%.

Độ biến động giá đang thu hẹp lại trong thời gian gần đây, đi kèm với sự sụt giảm của khối lượng, sau một thời gian biến động mạnh. Đó là dấu hiệu cho thấy nguồn cung của thị trường đang cạn dần, và thị trường con gấu bắt đầu từ đầu tháng 4.2022 ngày càng đuối dần.

Xu hướng của thị trường là giảm giá nhưng lực bán ngày càng suy yếu nhờ sự nâng đỡ dần của dòng tiền thông minh. Nếu như đợt hồi phục cuối tháng 4 chỉ diễn ra tầm 4-5 phiên với mức độ tăng giá +10%, thì đợt hồi phục giữa tháng 5 diễn ra gần 3 tuần với mức độ hồi phục gần +13%. Thời gian hồi phục lâu hơn, mức độ tăng giá mạnh hơn cho thấy sự can thiệp của dòng tiền thông minh khi thị trường sụp đổ.

Khoảng cách giữa các đáy trong thị trường con gấu này đang thu hẹp dần lại (đáy ngày 13/4, đáy ngày 26/4 và đáy ngày 17/5). Thậm chí, đáy tháng 6 hiện nay vẫn chưa phá thủng đáy tháng 5. Chỉ số VN-Index (không tạo đáy sau thấp hơn) vì thế đang tạo ra phân kỳ liên thị trường với chỉ số HNX-Index (tạo đáy mới thấp hơn). Sự phân hóa bắt đầu diễn ra giữa các ngành ở thời điểm hiện tại, thay vì sàn đồng loạt như cú rơi tháng 5.

Độ rộng thị trường đang ở mức cực điểm khi VN-Index đang thấp hơn 18% so với đường MA200 ngày, một trong những mức chênh lệch lớn trong lịch sử. Hiệu ứng RTM (hồi quy về mức trung bình) có thể xảy ra khi thị trường ở mức chênh lệch cực điểm.

Xem thêm bình luận ở kênh Youtube về hành động giá của VN-Index:

Mấu chốt để VN-Index quay trở lại xu hướng tăng là giá phải cắt lên đường EMA 21 ngày. Trong tuần trước, chỉ số VNIndex bị bán khi tiếp cận đường EMA 21 ngày. Tuy nhiên, thị trường xuất hiện cú rũ bỏ vào ngày thứ sáu, đưa giá quay trở lại tiệm cận đường EMA 21 ngày và tiếp tục nuôi hy vọng về khả năng vượt qua.

Nhưng hành động giá phiên hôm nay thể hiện sự lưỡng lự cả người mua và người bán. Bên mua chưa đủ lực để đẩy thị trường trong khi bên bán cũng không đủ lực để đạp thị trường xuống. Mặc dù VN-Index đóng cửa tại đáy thấp nhất của phiên giao dịch hôm nay, nhưng nó vẫn còn cao hơn nhiều so với râu bóng dưới (mang tính rủ bỏ) của ngày thứ sáu. Việc khối lượng giảm thấp hơn hai phiên trước cho thấy hành động giá NO SUPPLY (không có cung). Nếu trong phiên tới thị trường không giảm điểm và thậm chí tăng giá, điều đó cho thấy thị trường thực sự cạn cung và nên kỳ vọng vào xu hướng tăng điểm. Ngược lại, nếu thị trường vẫn xé thủng đáy mới cho thấy phiên kiểm tra No Supply không thành công.

Thậm chí, sự phân hóa tiếp tục diễn ra khi số lượng cổ phiếu tăng trên sàn HOSE vẫn nhỉnh hơn so với số cổ phiếu giảm (228 so với 219) cho dù chỉ số mang sắc đỏ. Sự phân hóa là đặc điểm của cuối một xu hướng giảm để thị trường dần tạo đáy.

Nếu giá đẩy được vượt qua EMA 21 ngày, khả năng sẽ bắt đầu một cú hồi phục. Nhưng nếu giá không vượt qua được EMA 21 ngày, khả năng thị trường sẽ phá thủng cả đáy tháng 5 và tháng 6 và tạo đáy mới.

Thống kê lịch sử thường cho thấy chỉ số VN-Index hay có những cú giảm mạnh trong tháng 7 hoặc 8 để tạo đáy lớn.

Kịch bản nào sẽ diễn ra tùy thuộc vào phản ứng của VN-Index đối với EMA 21 ngày trong thời gian tới.

Thị trường chứng khoán Việt Nam kết thúc nửa đầu năm 2022 với kết quả khá tệ khi lọt vào Top 10 thị trường giảm giá mạnh nhất. Bất chấp nền kinh tế Việt Nam hồi phục tốt hơn so với nhiều quốc gia trong khu vực ĐÔng Nam Á thì thị trường chứng khoán lại tệ hơn so với nhiều quốc gia trong khu vực. Chính sách siết tín dụng đối với nhóm bất động sản và trái phiếu doanh nghiệp đã làm tổn thương mạnh đến niềm tin của nhfa đầu tư.

Theo dữ liệu của VNDirect, mức giảm -20.7% trong nửa đầu năm, là tệ nhất kể từ năm 2011, lúc VN-Index giảm -27.5%. Thanh khoản sụt giảm mẽ so với đỉnh điểm tháng 12.2021, và gần như vắng bóng các phiên giao dịch tỷ đô.

Nhóm cổ phiếu vốn hóa trung bình và nhỏ từng là động lực chính cho thị trường cuối năm 2021 thì đây chính là nhóm hoạt động tệ nhất trong nửa đầu năm, với mức giảm -35.4% cho nhóm vốn hóa nhỏ và -30% cho nhóm vốn hóa vừa.

Diễn biến của thị trường chứng khoán Việt Nam giống hệt như nhiều thị trường chứng khoán lớn trên thế giới như Mỹ, khi xô đổ các kỷ lục tồi tệ nhất kể từ năm 1970 hoặc xa hơn từ 1932.

Theo thống kê tại TTCK Mỹ, các giai đoạn nửa đầu năm tồi tệ nhất thường có nửa cuối năm tích cực hơn để thu hẹp lại sự giảm giá. Ví dụ, nửa cuối năm 1932, 1962, 1940, 1970, 1939 chỉ số SP500 thường tăng điểm khá tích cực. Liệu kịch bản này có diễn ra cho năm 2022.

Về yếu tố chu kỳ, thị trường chứng khoán Mỹ có thể tạo các đáy lớn trước tháng 7.2022 và hồi phục tích cực ở nửa cuối năm. Tại thị trường chứng khoán Việt Nam, chúng tôi cũng lưu ý rằng, nếu có sự sụt giảm giá trong tháng 7 và tháng 8, thường đó là những đáy lớn và hình thành các sóng tăng mạnh sau đó.

Lợi suất trái phiếu chính phủ Việt Nam kỳ hạn 10 năm là 3.38% vào ngày 4.7.2022, giảm nhiệt so với đỉnh giữa tháng 6, là yếu tố hỗ trợ cho thị trường chứng khoán.

THỊ TRƯỜNG ĐANG XOAY TRỤ? CHÂN GIẢM CUỐI CÙNG?

Phiên hôm nay nhóm cổ phiếu ngân hàng trỗi dậy mạnh mẽ như VIB tăng trần và là cổ phiếu ảnh hưởng lớn nhất đến VN-Index trong ngày hôm nay. Trong khi nhóm cổ phiếu bán lẻ, thủy sản bị táng mạnh. Lần lượt MWG -3.56%, PNJ -3.43%, FRT -3.15% đều giảm giá mạnh, là nhóm đội sổ trong cùng ngày. Cổ phiếu ANV thủng MA50 ngày, trong khi VHC cũng đã đánh mất đường trung bình di động này từ cuối 6.

Câu chuyện chính của thị trường nửa đầu năm nay là lạm phát và dòng tiền đang được đẩy vào nhóm cổ phiếu ăn theo chủ đề này như hóa chất, điện, nước dầu khí, bán lẻ…Câu hỏi lúc này là thị trường có bị xoay trụ hay không khi lạm phát đang có dấu hiệu hạ nhiệt và giá hàng hóa cũng giảm.

Ví dụ. giá cước vận tải biển từ Thượng Hải đến Los Angeles, New York và Rotterdam giảm trung bình 28% so với đỉnh cao nhất năm ngoái, theo dữ liệu của LPL Financial. Tương tự, giá phân bón, lúa mì, dầu ăn, than cốc, sữa bột, thép, cao su hay nhiều hàng hóa khác cũng hạ nhiệt….điều này giúp lạm phát nhập khẩu hạ xuống ở nhiều nước trên thế giới.

CTCK Vndirect đang kỳ vọng việc giá nguyên liệu đầu vào sụt giảm sẽ hỗ trợ cho nhóm cổ phiếu sản xuất sữa và thực phẩm. Cổ phiếu VNM đang tăng điểm trong các phiên gần đây cho thấy nhà đầu tư đoán trước về khả năng phục hồi trong hoạt động kinh doanh.

Ngoài ra, VNDIRECT kỳ vọng vào nhóm xây dựng, vật liệu xây dựng khi đầu tư công tăng tốc trở lại; hoặc nhóm phát triển cơ sở hạ tầng năng lượng; nhóm liên quan đến du lịch, dịch vụ lưu trú và ăn uống sẽ hồi phục mạnh hơn so với các hàng hóa tiêu dùng không thiết yếu và bán lẻ.

Nói cách khác, VNDirect đang kỳ vọng sự xoay trụ (rotation) từ nhóm cổ phiếu ăn theo câu chuyện lạm phát sang các nhóm ngành khác.

Trong khi đó, giá cao su tự nhiên giảm có thể đạt đỉnh trong vài tháng tới và giảm có thể tác động đến sản lượng của PHR, DPR; hay tồn kho thủy sản cao ở các nước nhập khẩu và giá nguyên liệu tăng sẽ làm giảm biên lợi nhuận gộp của của các doanh nghiệp ngành thủy sản và cả lực cầu mua.

Quan điểm của Team NĐT CANSLIM cho rằng cần thêm thời gian để biết sự xoay trụ có diễn ra hay không. Các cổ phiếu leader hiện nay vẫn là các cổ phiếu chu kỳ liên quan đến giá hàng hóa. Đây là những cổ phiếu có RS (Sức Mạnh Giá Tương Đối) cao, đang ở gần đỉnh 52 tuần hoặc loanh quanh đường MA50 ngày. Những cổ phiếu này đa phần được dự báo tăng trưởng lợi nhuận quý 2 tích cực như thủy sản, bán lẻ, cảng biển, dầu khí…

Cho dù sự xoay trụ diễn ra và nhóm cổ phiếu chu kỳ từng hoạt động tốt trong nửa đầu năm bị bán mạnh, dẫn đến một đợt sụt giảm mới nếu có đi chăng nữa, thì đây cũng là chân giảm cuối trước khi có con sóng tăng mạnh. Nếu không vượt qua được EMA 21 ngày, chỉ số VN-Index có thể bị cú giảm mạnh phá các đáy tháng 5 hoặc 6, để rũ bỏ những người bắt đáy đợt rồi, nhằm tiếp tục loại bỏ cung, trước khi thị trường có con sóng tăng mới.

Trong trường hợp này, mùa báo cáo tài chính quý 2 có thể không tạo nên sự hỗ trợ tích cực cho thị trường, vì những dòng có lợi nhuận cao như thủy sản, dệt may….có thể đạt đỉnh lợi nhuận và nhà đầu tư kỳ vọng vào sự sụt giảm lợi nhuận ở nửa sau của năm.

Thị trường có thể vẫn tiếp tục quan sát khả năng FED tăng lãi suất trong tháng 7 (khoảng ngày 27/7/2022) và những bình luận của họ để tìm ra manh mối về chính sách lãi suất trong tương lai. Liệu FED tiếp tục theo đuổi việc thắt chặt lãi suất nhằm đưa lạm phát mục tiêu về 2%? Hay sẽ lắng nghe những phản ánh của thị trường về rủi ro suy thoái kinh tế khi tăng lãi suất như hiện nay (kỳ vọng nới lỏng hoạt động tăng lãi suất)?

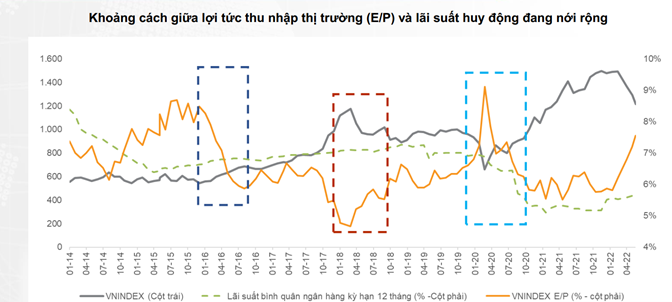

CTCK VNDirect cho rằng định giá của thị trường Việt Nam đang ở mức hấp dẫn khi lợi suất thu nhập thị trường chứng khoán (E/P) đang ở mức hơn 7%, cao hơn nhiều so với lãi suất huy động bình quân 12 tháng của các ngân hàng thương mại. Khoảng cách này đang ở mức lớn trong lịch sử, và đã từng tạo ra các đáy lớn như năm 2016, hoặc 2020. CTCK VN-Index đưa ra dự phóng VN-Index ở mức 1330 điểm vào cuôi năm 2022 trong trường hợp bình thường, thậm chí đạt 1500 điểm vào cuối năm 2022.

Thị trường đang kỳ vọng có một sự thay đổi trong chính sách tiền tệ của FED để hỗ trợ cho thị trường chứng khoán. Ví dụ như nới lỏng kế hoạch tăng lãi suất. Điều này giúp SBV có thể không cần phải tăng lãi suất trong năm nay và hỗ trợ cho thị trường.

PHỐ WALL VIỆT NAM VẪN ĐÁNH GIÁ CAO TRIỂN VỌNG THỊ TRƯỜNG CHỨNG KHOÁN VIỆT NAM

— Còn tiếp

ĐỌC CHI TIẾT BẢN TIN NHỊP ĐẬP THỊ TRƯỜNG, BẰNG CÁCH THAM GIA ROOM ZALO 0977.697.420 HOẶC THAM GIA KHÓA HỌC TREND TRADER