Chưa có sản phẩm trong giỏ hàng.

TTCK Thế giới

Cổ phiếu dầu khí ngược dòng tăng giá. Liệu SP500 và DJIA có vượt qua được bài test kháng cự?

Giữa tháng 8 có lẽ là khoảng thời gian buồn ngủ đối với nhà giao dịch cổ phiếu. Nhưng vào ngày thứ tư, thị trường chứng khoán đã phản ứng khá mạnh để tiêu hóa các thông tin mới. Cuối cùng, Con Bò Phố Wall cũng có phiên nghỉ ngơi cần thiết.

Cú giảm sốc 89% trong lợi nhuận quý hai của gã khổng lồ bán lẻ chiết khấu Target (TGT), gửi một thông điệp rõ ràng về tình hình tồn kho và biên lợi nhuận trong nửa su nay. Doanh số bán lẻ tháng 7 của Mỹ khá trái chiều. Con số headline cho thấy tăng trưởng bằng 0 so với tháng sáu. Tuy nhiên, doanh số bán lẻ, bao gồm cả ô tô và giá xăng dầu tăng 0.7%. Dự báo đồng thuân chung của các nhafkinh tế kỳ vọng chỉ tăng 0.3% mà thôi.

“Chúng tôi hy vọng việc giảm giá xăng dầu sẽ làm tăng chi tiêu bán lẻ trong tháng 7, nhưng thực tế không xảy ra. Mặc dầu vậy, dữ liệu vẫn cho thấy một khởi đầu tốt cho quý này. Khả năng khoản tiến tiết kiệm được từ giá xăng dầu thấp hơn sẽ làm tăng chi tiêu trong tháng 8, và làm doanh số bán xe tăng mạnh hơn”- Ông James Knightley, kinh tế trưởng tại ING, viết trong email gửi đến Nhật Báo IBD.

Trong khi đó, các nhà đầu tư bắt đầu để mắt đến biên bản cuộc họp cuối tháng 7 của FED về lãi suất. Thị trường chứng khoán được hỗ trợ tích cực khi các nhà đầu tư tập trung vào các thảo luận của các nhà quản lý ngân hàng trung ương về rủi ro của nền kinh tế từ việc tăng lãi suất quá nhanh. Tuy nhiên, các chỉ số chứng khoán đã nguội lạnh trong 75 phút giao dịch cuối cùng của phiên ngày hôm nay.

Trong khi đó, các nhà đầu tư bắt đầu để mắt đến biên bản cuộc họp cuối tháng 7 của FED về lãi suất. Thị trường chứng khoán được hỗ trợ tích cực khi các nhà đầu tư tập trung vào các thảo luận của các nhà quản lý ngân hàng trung ương về rủi ro của nền kinh tế từ việc tăng lãi suất quá nhanh. Tuy nhiên, các chỉ số chứng khoán đã nguội lạnh trong 75 phút giao dịch cuối cùng của phiên ngày hôm nay.

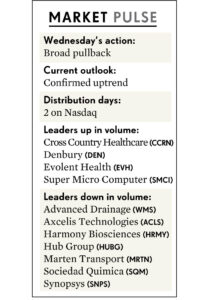

Mức giảm 1.3% của chỉ số Nasdaq với khối lượng cao hơn tạo ra thêm một ngày phân phối.

THỊ TRƯỜNG CHỨNG KHOÁN NGÀY HÔM NAY: QUAN SÁT HÀNH ĐỘNG BÁN CỦA CÁC NHÀ ĐẦU TƯ TỔ CHỨC

Một cú giảm mạnh đi kềm khối lượng lớn đồng nghĩa Nasdaq có ngày phân phối. Đây là tín hiệu bán của các nhà đầu tư tổ chức. Một xu hướng tăng vẫn có thể duy trì nếu có rải rác vài ngày phân phối. Ngược lại, nếu giá giảm mạnh đi kèm khối lượng lớn diễn ra trong thời gian ngắn, nó có thể là tín hiệu bán sớm để phải thực hiện phòng thủ.

Ví dụ gần nhất là khoảng thời gian từ ngày 22 tháng 11 đến ngày 13 tháng 12 năm 2021.

Lúc đó, chỉ số Nasdaq trải qua 4 ngày phân phối mạnh chỉ trong 15 ngày giao dịch. Cụ thể, chỉ số giảm mạnh 1.3% vào ngày 22 tháng 11; giảm 1.6% vào ngày 30 tháng 11; giảm 1.9% vào ngày 3 tháng 12 và giảm 1.4% vào ngày 13 tháng 12.

Sau ngày giảm mạnh 3 tháng 12, Nhật Báo IBD phải hạ triển vọng thị trường cổ phiếu về “Market in Correction (Thị Trường Đang Ở Trong Xu Hướng Tăng), chỉ ba ngày sau khi đã hạ triển vọng xuống đèn vàng (Uptrend under Pressure).

Ngày FTD (Bùng Nổ Theo Đà) vào ngày 8 tháng 12 ở cả Nasdaq và SP500 mang đến cơ hội mua ở Nasdaq và SP500, nhưng lại không kéo dài lâu. Ngày phân phối rất sớm và mạnh ở chỉ số SP500 khiến Nhật Báo IBD phải hạ triển vọng về đèn vàng vào ngày 17 tháng 12. Cú tăng giá mạnh vào ngày 23 tháng 12 đưa triển vọng về đèn xanh “Uptrend Resume”. Tuy nhiên, lực bán mạnh trong 2 ngày của 3 ngày đầu tiên năm 2022 đã đẩy thị trường vào con gấu.

CÁC CỔ PHIẾU DẦU KHÍ NGƯỢC DÒNG TĂNG GIÁ

Các cổ phiếu vốn hóa nhỏ tỏ ra sợ hãi hơn so với chỉ số Nasdaq. Mặc dù chỉ số Russell 2000 giảm 1.6%, thì chỉ số SP500 chỉ giảm 0.7% mà thôi. Các cổ phiếu dầu khí đã góp phần nâng đỡ chỉ số SP500. Energy Select Sector SPDR (XLE) tăng 0.8%, chấm dứt chuỗi giảm giá hai ngày liên tiếp.

XLE cho thấy mức tăng giá 8.3% trong quý này và đã tăng 39% từ ngày 1 tháng 1. Mức tăng từ đầu năm đến nay là 68%.

Khối lượng trên sàn NYSE giảm so với ngày hôm trước.

Các cổ phiếu vốn hóa hóa trung bình hoạt động vừa phải, khi SPDR S&P Mid Cap 400 (MDY) giảm 1.3%

Tại mức giá 474.61, MDY vẫn còn tăng gần 19% kể từ đáy 400.05 vào ngày 16 tháng 6.

Liệu có gì hấp dẫn trong hành động giá của ngày thứ tư?

CÁC CHỈ SỐ CHỨNG KHOÁN ĐANG KIỂM TRA MỨC KHÁNG CỰ QUAN TRỌNG

MDY đóng cửa ngày trên MA200 ngày. Đường MA200 ngày thể hiện mức giá bình quân của cổ phiếu hoặc chỉ số trong 200 ngày giao dịch gần nhất, tức khoảng 10 tháng. Và từ tháng 1, đường MA200 ngày của MDY đã tạo đỉnh và bắt đầu cắm đầu đi xuống.

Lưu ý, cú tăng giá ngắn hạn cuối tháng 1, cuối tháng 3 và đầu tháng 4 tất cả đều dừng lại khi ETF này chạm vào đường MA200 ngày.

Qua sát xem các chỉ số chứng khoán khác sẽ phản ứng như thế nào với đường MA200 ngày.

CÁC CỔ PHIẾU VỐN HÓA NHỎ VÀ CỔ PHIẾU BLUE CHIP

iShares Russell 2000 (IWM) đã tăng vọt trong 4 tuần gần đây, tạo ra mức tăng 15.7%. Nhưng đồ thị gnayf của IWM cho thấy ETF này giảm 1.7% và chìm trở lại xuống dưới MA200 ngày với khối lượng lớn hơn.

Chỉ số DJIA giảm 0.5% trong ngày hôm nay, và được hỗ trợ bởi MA200 ngày đang dốc xuống, ít nhất là vào lúc này. Nhưng chỉ số Nasdaq 100, giảm gần 1.3% mà vẫn giữ trên MA200 ngày.

Độ rộng thị trường được cải thiện đáng kể trong thời gian gần đây nhưng ngày thứ tư thì khá xấu. Số cổ phiếu giảm gấp 3 lần số cổ phiếu tăng trên sàn Nasdaq và tỷ lệ này là 4 lần trên sàn NYSE.

Xác suất FED tăng lãi suất 0.75% trong cuộc họp ngày 21 thang s9 giảm xuống mức 36.5% vào ngày thứ tư. Cách đây môt tháng, mức xác suất này là 49.2%. Các nhà giao dịch tương lai trên sàn CME nhìn thấy khả năng tăng lãi suất 0.5%, được tăng lên mức 63.5%, từ mức 36.9% vào ngày 15 tháng 7.

Lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm tăng 10 điểm cơ bản lên mức 2.89%, tạo đỉnh cao 3 tuần.

Các nhà đầu tư tăng trưởng trên thị trường chứng khoán nên tiếp tục theo dõi lợi suất trái phiếu dài hạn này. Không phải ngẫu nhiên mà cú tăng mạnh của lợi suất trái phiếu 10 năm từ tháng 1 đến tháng 6, trùng với cú rơi 25% của chỉ số Sp500 và mức giảm 33% của chỉ số Nasdaq trong cùng giai đoạn.

Please follow Chung on Twitter: @saitochung and @IBD_DChung

Trương Minh Huy lược dịch từ Nhật Báo IBD